El anuncio de los grandes rasgos de un eventual acuerdo con el Fondo Monetario Internacional no tuvo la épica ni la intención de ser el relanzamiento de un gobierno, como lo ensayaron Fernando de la Rua en el 2001 con el blindaje y Mauricio Macri en 2018 con el crédito más grande en la historia del organismo. Fue al anunciar el “blindaje”, un acuerdo stand-by con el FMI por 7.400 USD millones en enero de 2000, que el expresidente radical hizo célebre la frase “qué lindo es dar buenas noticias”. Sin golpearse el pecho, el gobierno actual prefirió presentarlo como un mal menor “evitando el salto hacia lo desconocido”, en palabras del propio Guzmán.

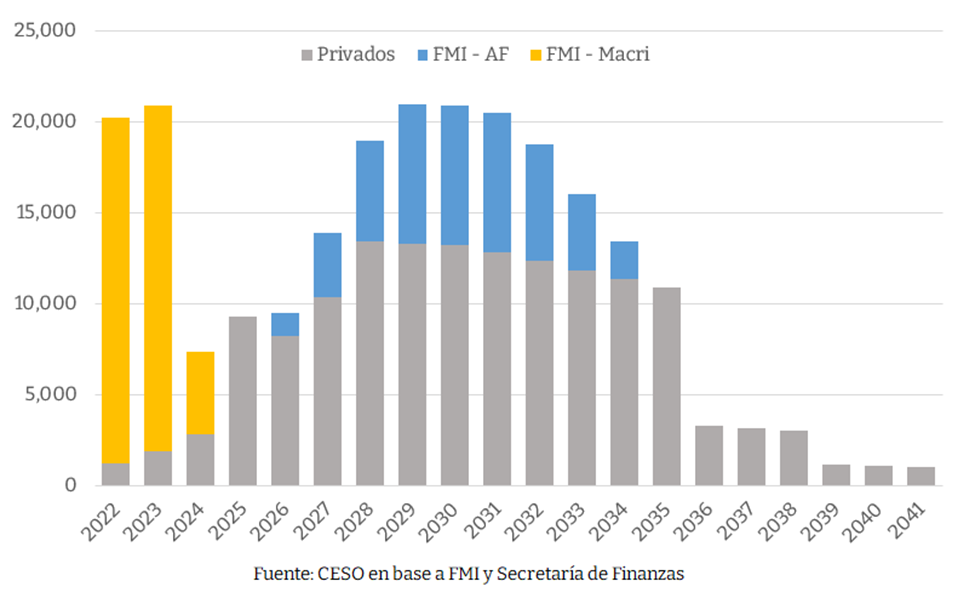

La estrategia elegida busca emular la resolución que encontró Néstor Kirchner en 2006: sacarse de encima al Fondo poniendo los dólares uno arriba del otro. Sin embargo, el problema ahora es cinco veces más grande y alcanza los 45.000 USD millones. Juntar los dólares para hacer ese pago va a llevar tranquilamente más de una década. Con eso, las potencias globales y sus aliados locales se garantizaron la injerencia en la política económica interna y en la política exterior durante el tiempo que se requieran desembolsos para ir renovando esa deuda. La subordinación de la política económica es proporcional a la necesidad de desembolsos.

En la visión del equipo económico, despejar la carga de la deuda es la llave para pasar a una etapa de recuperación sostenida de la actividad y baja de la inflación. Pero el escenario no queda totalmente despejado sino que está sujeto al cumplimiento de las metas trimestrales. El desvío de las metas deja al país al borde del default, eso se juzga como algo tan nocivo para las chances de crecimiento porque los vencimientos que programó Macri son incumplibles con recursos propios, sin los desembolsos del Fondo.

El esquema de “revisión permanente”

Hasta ahora, sólo se anunció el trazo grueso de los objetivos a cumplir. Las metas relevantes son las que rijan en los diez trimestres (dos años y medio) que habrá desembolsos para cancelar vencimientos. Para 2025, el FMI hizo público el compromiso de equilibrio fiscal que el gobierno omitió porque no trae asociado ningún condicionamiento en materia de desembolsos de este programa. Sin embargo, son cartas que puede usar el Fondo para señalar incumplimientos en un eventual nuevo programa en 2027, cuando comience a incrementarse el monto de los vencimientos.

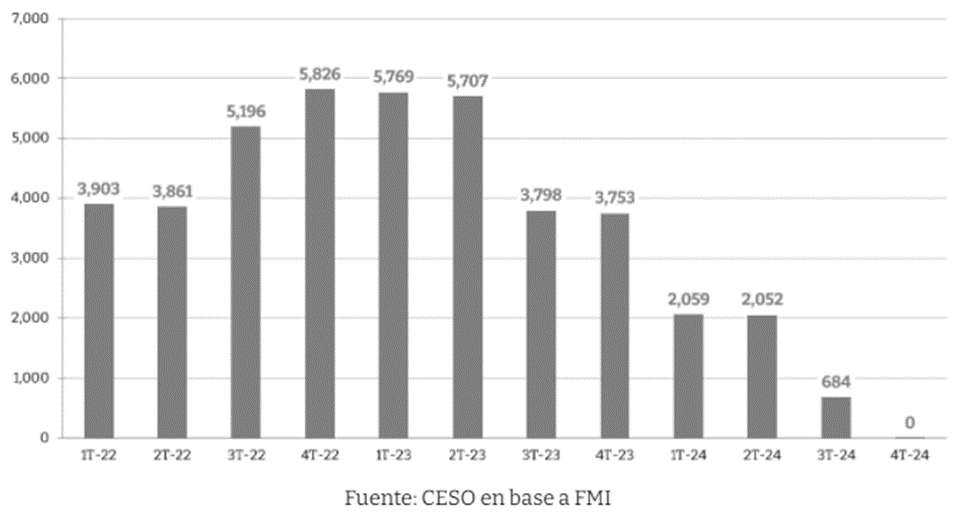

Vencimientos trimestrales con el FMI acordados por Macri en 2018

Este período de dos años y medio es sumamente crítico, porque es en el que se instaura el control más férreo por parte del organismo. Alberto Fernández tiene vencimientos con el Fondo en todos y cada uno de los meses de acá hasta el fin del mandato. Los vencimientos trimestrales promedian 4.700 USD millones en lo que queda del mandato actual de Alberto Fernández y alcanzan los 5.800 USD millones en el último trimestre de este año. Por el tamaño de los vencimientos, es imposible que Argentina pueda aguantar más de tres meses pagando con recursos propios sin un desembolso del Fondo. Seguramente haya un desembolso inicial un poco más abultado (cercano a los 15.000 USD millones), que logre cubrir los vencimientos de dos trimestres y recomponer los 4.500 USD millones ya cancelados desde septiembre del año pasado.

Todavía queda por definir cómo se va a llegar a esas metas. Esto va a quedar establecido en los memorándum de entendimiento que van a llevar, por lo menos, unas dos semanas más de negociaciones área por área. Ahí van a surgir algunas definiciones fundamentales. Es especialmente relevante lo que se defina en relación al tipo de cambio, a los subsidios energéticos y a la forma de financiarse del gobierno.

En materia cambiaria, deberemos ver cuál va a ser la postura del Banco Central frente al dólar oficial y, sobre todo, frente a la brecha con el dólar paralelo. Conviene tener presente que el esquema de intervención cambiaria que tenía en el dólar financiero fue modificado el lunes posterior a la elección con una retirada del Banco Central del mercado de bonos. Ese esquema de intervención implicó intervenciones por casi USD 3.000 millones el año pasado y los resultados no fueron muy satisfactorios. La brecha no se controló y se había generado una “brecha dentro de la brecha”. El dólar MEP se conseguía a $180 hasta el viernes antes de las elecciones con el bono donde intervenía el Central y a $200 con el resto. Finalmente, todo se terminó alineando para arriba. La recomendación del Fondo suele ser “dejar flotar”, algo que no es del todo recomendable. Alcanza con ver lo que significó para Macri dejar flotar el tipo de cambio. Sin embargo, para intervenir hacen faltas reservas que no abundan en el Banco Central.

Al compararla con otros acuerdos de facilidades extendidas firmados durante 2021, la meta fiscal no parece muy exigente pero requiere de un fuerte crecimiento. La reducción del déficit está planteada en base a un incremento de la recaudación significativo, que tiene que venir como resultado del crecimiento económico. Y en nuestro país, lo tenemos presente desde los últimos diez años, para crecer mucho hacen falta dólares. En la misma conferencia que dio detalles sobre el acuerdo con el Fondo, Guzmán mencionó que se acordó un monto de financiamiento con otros organismos multilaterales (Banco Mundial, BID, CAF, etc.) por USD 6.000 millones. Son recursos importantes que van a permitir sostener las importaciones que se necesitan para crecer un tres por ciento este año. Para cumplir las metas 2023, se requiere un tercer año de crecimiento consecutivo, algo que no se logra desde 2008. Sería toda una novedad poder volver a tener algo parecido. Y más aún, al ser año electoral, es dudoso que el Frente de Todos resigne su agenda interna por un acuerdo con el FMI.

La clave en la reducción de gastos está en los subsidios energéticos. La necesidad de abordar esta agenda es ineludible. Visto desde lo distributivo, es un subsidio pro-rico (los que más ganan reciben más pesos que los pobres). Por el lado ambiental, puede inducir a una utilización más racional de la energía, hoy generada principalmente en base a fuentes fósiles. En tercer lugar, políticamente no hay una asociación directa entre performance electoral y precio de los servicios. Alcanza con ver el escenario de 2015 en el cual, a pesar de tener tarifas en los más bajos valores históricos, no se tradujo en un resultado electoral favorable. Al menos, el diez por ciento de la población de más altos ingresos está en condiciones de pagar una tarifa sensiblemente más alta. En el otro extremo, un cincuenta por ciento de los hogares no puede afrontar un costo mayor y las tarifas deberán ir alineadas con sus ingresos. El cuarenta por ciento del medio es más heterogéneo y es más difícil definirlo en lo inmediato.

¿Sirve para crecer?

La principal duda pasa por el hecho de que el acuerdo permita despejar la incertidumbre y así abrir paso a un camino de crecimiento sostenido, sin grandes sobresaltos. Por lo que planteamos en relación a los vencimientos y el cumplimiento de las revisiones, el tránsito es arduo. Con la reestructuración de la deuda privada, el gobierno quiso también generar un clima de cambio de página. Pero a la semana tenía una fuerte corrida en el tipo de cambio financiero. En otras vías, tampoco aparecía un camino despejado para el crecimiento. La economía argentina quedó en una situación de altísima vulnerabilidad financiera desde abril de 2018. Los costos que tiene esa fragilidad en la vida cotidiana quedaron a la vista. A casi nadie le fue bien durante los tres años posteriores.

Vencimientos de deuda en moneda extranjera

Los condicionamientos del Fondo no ayudan porque son los que profundizaron esa volatilidad. Con estos anuncios no se avanza en algo que empeore la situación actual, pero sus posibilidades de éxito no están aseguradas. Sí está garantizado el rol central que va a seguir teniendo el fondo en la próxima década. A partir de 2028, cuando empiezan concentrarse los vencimientos de este nuevo programa, es posible que se renegocien los términos y se pidan nuevos desembolsos para cancelar esas cuotas. Con nuevos desembolsos vendrán nuevas metas y nuevas condicionalidades. Aún saliendo bien este programa de dos años y medio, el tamaño del problema en el que nos metió el gobierno de Juntos por el Cambio va a llevar más de una década para poder repetirse lo de enero de 2006: cancelar la deuda y decirle chau al Fondo Monetario.