La emisión de un bono a 100 años por parte del gobierno nacional no solo sorprendió sino que volvió a darle centralidad política al tema de la deuda externa. No tanto por el monto sino por el plazo y por su interés altísimo. Pensemos que se pagarán 200 millones al año, dando así un claro mensaje al sistema financiero internacional por parte del país, que desde que Mauricio Macri asumió la presidencia de la Nación ya emitió deuda por casi 100 mil millones de dólares, superando el ritmo de endeudamiento de la última dictadura cívico-militar.

Para Pablo Díaz Almada, integrante del Colectivo de Pensamiento Crítico en Economía (CoPenCe) de Córdoba la tasa de interés es discutible, ya que algunos la consideran baja en relación a emisiones de deuda anteriores y otros la consideran alta en relación a iguales emisiones de otros países. “Pero hay un cálculo que resulta escandaloso: porque en 14 años se habría pagado toda la plata que nos prestaron, mientras que en los siguientes 86 años, los pagos del Estado argentino serían ganancia pura para quienes prestaron”. Almada –también docente en la Facultad de Ciencias Económicas de la Universidad Nacional de Cordoba– destaca que más allá de que se habló del plazo más largo de la historia argentina en cuanto a emisión de títulos de deuda del Estado, la cuestión de fondo es el problema de la deuda externa en la dinámica de acumulación capitalista en nuestro país, que resulta estructural tanto en Argentina como en el resto de los países latinoamericanos donde prima un capitalismo dependiente.

Constantes con variaciones

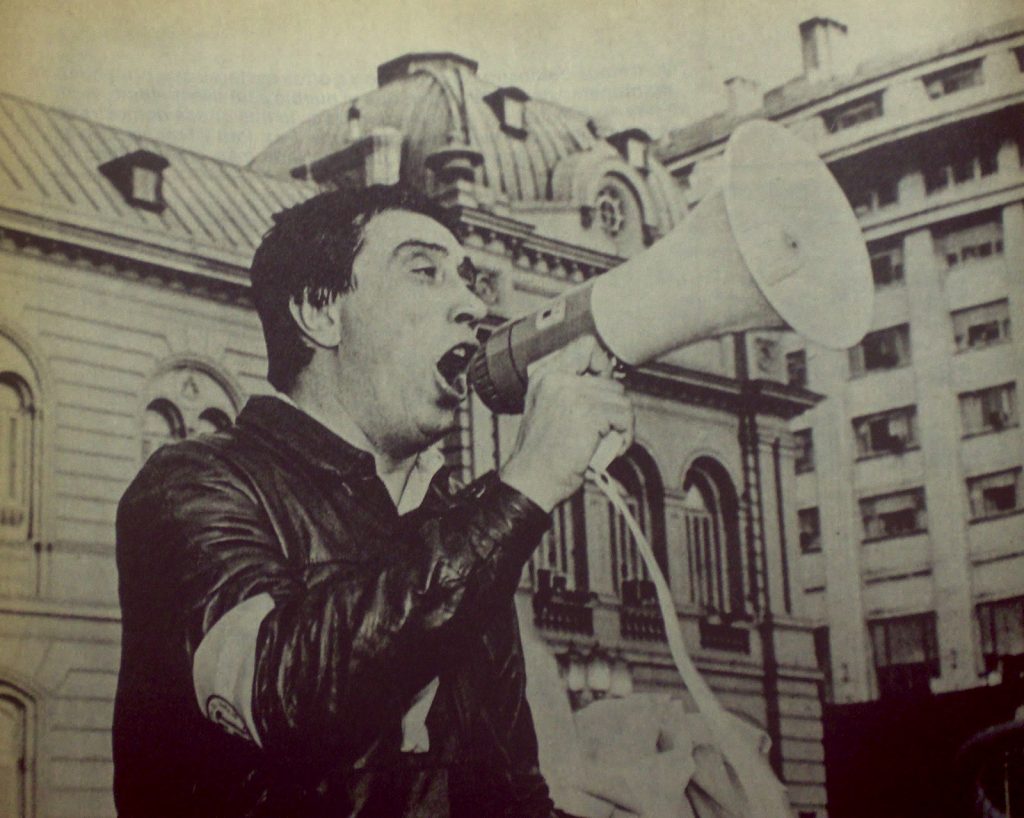

“Vamos a hablar de la deuda externa. Aprovechando este nuevo logro argentino, que ademas de inventar el dulce de leche, la birome y el buzón, ahora inventamos el bono a 100 años, que los expertos lectores del Financial Times calificaron como la locura más grande del mundo en materia financiera”, comentó Tomás Astelarra, no sin antes apurarse en aclarar que esto “no es historia nueva”, sino que “Don Mauricio se copió la prueba”. “Algunos piensan que las invasiones inglesas fueron las rechazadas por las masas populares y las ollas de aceite hirviendo en 1806 o 1807. Pero las verdaderas invasiones inglesas fueron en 1822, para ser exactos el 19 de agosto, cuando la Junta de Representantes de la Provincia de Buenos Aires sancionó una ley que facultaba al gobierno a negociar, dentro o fuera del país, un empréstito de tres o cuatro millones de pesos valor real”, destaca Astelarra, ex periodista de la revista Rolling Stone, actualmente radicado en el Valle cordobés de Traslasierra, donde participa de la radio comunitaria El grito.

“Vamos a hablar de la deuda externa. Aprovechando este nuevo logro argentino, que ademas de inventar el dulce de leche, la birome y el buzón, ahora inventamos el bono a 100 años, que los expertos lectores del Financial Times calificaron como la locura más grande del mundo en materia financiera”, comentó Tomás Astelarra, no sin antes apurarse en aclarar que esto “no es historia nueva”, sino que “Don Mauricio se copió la prueba”. “Algunos piensan que las invasiones inglesas fueron las rechazadas por las masas populares y las ollas de aceite hirviendo en 1806 o 1807. Pero las verdaderas invasiones inglesas fueron en 1822, para ser exactos el 19 de agosto, cuando la Junta de Representantes de la Provincia de Buenos Aires sancionó una ley que facultaba al gobierno a negociar, dentro o fuera del país, un empréstito de tres o cuatro millones de pesos valor real”, destaca Astelarra, ex periodista de la revista Rolling Stone, actualmente radicado en el Valle cordobés de Traslasierra, donde participa de la radio comunitaria El grito.

El préstamo con la Baring Brothers de Inglaterra fue por 1.000.000 de libras esterlinas y se supone que iba a ser utilizado en pos del “desarrollo” del pueblo argentino: construcción del puerto de Buenos Aires, establecimiento de pueblos en la “nueva frontera” y fundación de tres nuevas ciudades. También debía dotarse de agua corriente a la ciudad de Buenos Aires. El entramado de dependencia que se tejió por detrás de este supuesto desarrollo nacional fue ampliamente estudiado en su momento por Raúl Scalabrini Ortíz.

“No es que necesariamente se pueda afirmar que haya un curso explosivo en el manejo de las Lebacs que lleve inexorablemente a una crisis, pero sí que es un elemento de riesgo a tener en cuenta”

La tasa de aquél empréstito fue del 6% anual, más 1% de amortización, más 1% de comisión a la Baring Brothers, que además se llevó 150.000 libras por la diferencia de la cotización, parte de la cual fue para el consorcio argentino que facilitó el préstamo. Además como no se había especificado cómo llegaría el dinero al país, el consorcio decidió que la mejor manera era enviando letras giradas contra casas comerciales de prestigio que dieran garantías en Buenos Aires. No por casualidad, una de esas casas comerciales era la de Robertson y Costas, dos miembros del consorcio. Al final, del millón de libras que totalizaba el mismo, sólo llegaron a Buenos Aires unas 570.000, en su mayoría en letras de cambio y una parte minoritaria en metálico. “Don Bernardino, admirador de las ideas de Jeremy Bentham, autor de En defensa de la usura, no sólo había inventado la deuda externa, sino también ´la cometa´. Los fondos buitres ya existían de antes”, remata Astelarra.

La deuda externa de Rivadavia se terminó de pagar recién en 1947, durante el primer gobierno peronista, un año antes de que Franco Macri llegara a la Argentina desde Italia.

Los dólares del terror

Una observación histórica de los datos económicos muestra que la Argentina tiene una constante acumulación de deuda total en dólares y como porcentaje del PIB. El proceso de acumulación exponencial de deuda externa comenzó con el Proceso de Reorganización Nacional y se potenció en el menemismo, aunque se redujo durante los gobiernos de Néstor Kirchner y Cristina Fernández, sobre todo con el canje de 2005.

Una observación histórica de los datos económicos muestra que la Argentina tiene una constante acumulación de deuda total en dólares y como porcentaje del PIB. El proceso de acumulación exponencial de deuda externa comenzó con el Proceso de Reorganización Nacional y se potenció en el menemismo, aunque se redujo durante los gobiernos de Néstor Kirchner y Cristina Fernández, sobre todo con el canje de 2005.

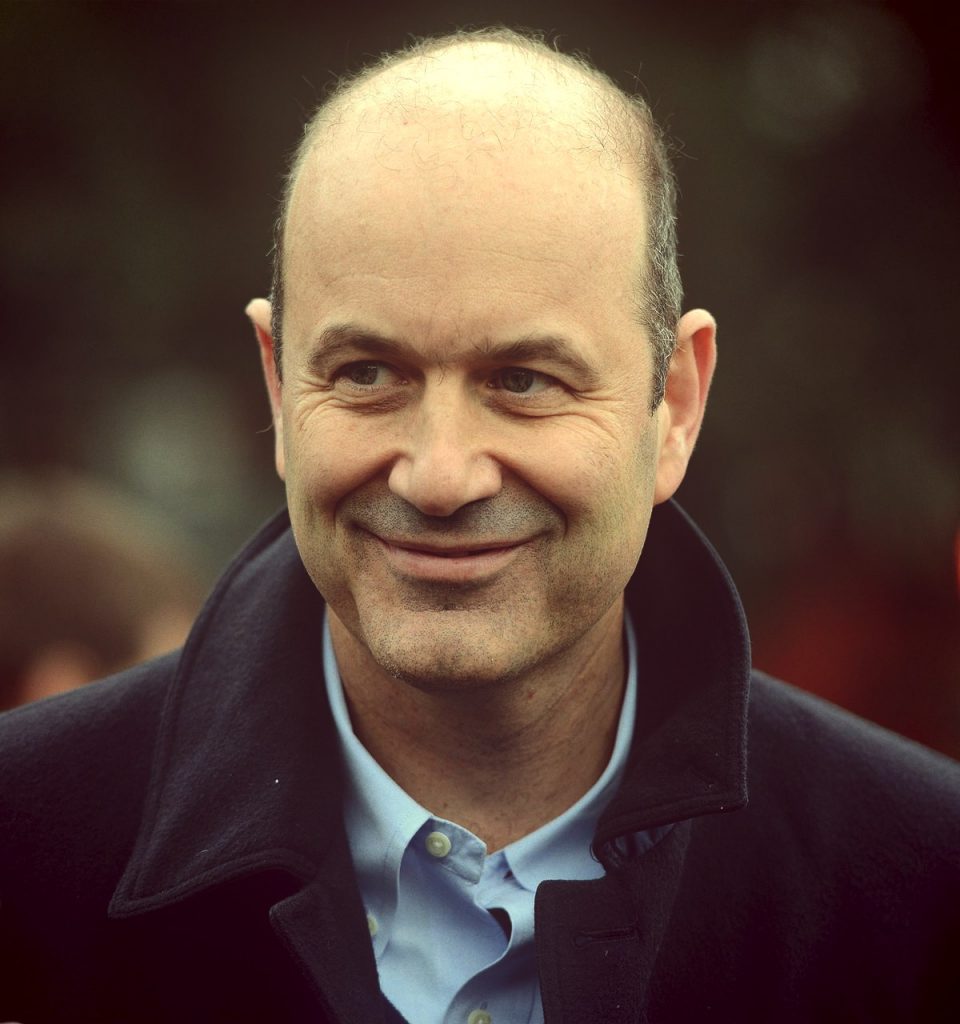

En estos 40 años, la cuestión de la deuda pasó de ser un tema ampliamente debatido y cuestionado a momentos en donde sólo apareció como temática de especialistas, e incluso a no ser un tema de agenda. Eduardo Lucita, integrante del grupo Economistas de Izquierda (EDI), recuerda que la centralidad política que ha tenido el tema de la deuda externa en el debate público nacional en determinados momentos de la historia reciente de nuestro país fue muy importante. Y pone como ejemplo los años de gestión radical de Raúl Alfonsín, cuando las demandas del No Pago de la Deuda eran moneda corriente en un amplio espectro político, que iba desde el diputado trotskista Luis Zamora hasta la CGT comandada por Saúl Ubaldini, quien la contempló como un tema prioritario al incluirla en su “Programa de los 26 puntos”. Recordemos tres de los puntos cegetistas:

1) Establecer una moratoria para el pago de los servicios de la pretendida deuda externa, en razón de la necesidad vital de aplicar los recursos nacionales a la inmediata reactivación de la economía nacional.

2) Someter al Congreso Nacional, como lo establece la Constitución, la decisión sobre la naturaleza y legitimidad de la pretendida deuda externa y sobre los compromisos y plazos a negociar una vez superada la actual emergencia nacional, excluyendo terminantemente toda formula que implique la renuncia a la inmunidad soberana, admita jurisdicción judicial extranjera y coloque al Estado como garante total y solidario por la devolución de créditos contraídos o en gestión.

3) No contraer nuevas obligaciones para pagar servicios ni admitir el crecimiento usurario de la pretendida deuda externa por recargo de intereses bancarios”.

“Financiar déficit con endeudamiento ha dado lugar a un mecanismo perverso”

Esta primacía de la deuda en el debate público argentino, para Lucita, disminuyó drásticamente durante todo el ciclo neoliberal. De hecho, si bien los gobiernos de Carlos Menem y Fernando de las Rúa mantuvieron una política de endeudamiento masivo (salvo honrosas excepciones) hubo pocos cuestionamientos que visibilizaran masivamente la temática. “La deuda externa volvió al centro de la escena cuando en medio de la mayor crisis política y social de nuestro país el entonces presidente provisional Rodríguez Saá declaró la suspensión unilateral de los pagos de la parte privada”, enfatiza Lucita, quien de todos modos aclara que a los organismos se les siguió pagando “religiosa y puntualmente”. Años después cuando durante el gobierno de Néstor Kirchner se reestructura la deuda (primero), y se le paga al contado y por adelantado al FMI (después), crecen los debates nuevamente, pero desde el gobierno “se logra instalar en gran medida la idea de que el problema de la deuda ha sido resuelto para siempre”. Situación que aparece desmentida apenas unos años después, en un proceso que Lucita describe con claridad: “Durante los mandatos de Cristina Fernández de Kirchner se pagó religiosamente todos los vencimientos. Incluso la presidenta –que no olvidemos que se autodenominó ella misma como “pagadora serial”– se negó a investigar la deuda, que había sido un reclamo histórico de muchos sectores progresistas, dando inicio a un proceso en el cual se cambia deuda externa por interna, hasta que reaparece un clásico de la economía argentina: la restricción externa (falta de dólares)”. Cabe recordarle al lector –insiste Lucita– que fue en ese momento cuando el ministro de Economía Axel Kicillof “preparó las condiciones para volver a un ciclo de endeudamiento” (pago a REPSOL, al Club de París y al CIADI). Entonces apareció el Juez Griesa, quien exigió el pago a los llamados “fondos buitre” (tenedores de bonos que no ingresaron al canje de la reestructuración), situación que volvió nuevamente a poner a la deuda externa como un tema central de la agenda política nacional (e incluso internacional).

Las Lebacs, la bicicleta financiera y la política del Banco Central

“La bicicleta financiera propuesta por la emisión de Lebacs permite y funciona a la par de la fuga de capitales. Actualmente el Banco Central lleva a cabo la política de Metas de Inflación que, con las características asumidas, necesita de la emisión de deuda interna. Esto provee un elemento importante de riesgo financiero y cambiario”, explica Pablo Díaz Almada, quien recuerda que esto sucede siempre que el monto de Lebacs no sea reinvertido en pesos y la inversión financiera se traduzca en demanda de dólares, con la consecuente presión a la depreciación de la moneda local. “No es que necesariamente se pueda afirmar que haya un curso explosivo en el manejo de las Lebacs que lleve inexorablemente a una crisis, pero sí que es un elemento de riesgo a tener en cuenta”, explicita el economista cordobés. Y agrega: “sobre todo si estamos considerando a la estabilidad cambiaria como un elemento significativo para el éxito anti-inflacionario”.

“La bicicleta financiera propuesta por la emisión de Lebacs permite y funciona a la par de la fuga de capitales. Actualmente el Banco Central lleva a cabo la política de Metas de Inflación que, con las características asumidas, necesita de la emisión de deuda interna. Esto provee un elemento importante de riesgo financiero y cambiario”, explica Pablo Díaz Almada, quien recuerda que esto sucede siempre que el monto de Lebacs no sea reinvertido en pesos y la inversión financiera se traduzca en demanda de dólares, con la consecuente presión a la depreciación de la moneda local. “No es que necesariamente se pueda afirmar que haya un curso explosivo en el manejo de las Lebacs que lleve inexorablemente a una crisis, pero sí que es un elemento de riesgo a tener en cuenta”, explicita el economista cordobés. Y agrega: “sobre todo si estamos considerando a la estabilidad cambiaria como un elemento significativo para el éxito anti-inflacionario”.

Para evitar esto es que el BCRA fija altas tasas para las Lebacs. Con un dólar virtualmente planchado por mucho tiempo, se logró que esa altísima rentabilidad sea lograda en dólares. Lo cual significa un substancial aliento al movimiento especulativo de los capitales de corto plazo.

El ciclo actual de endeudamiento

Tanto por su monto como por su velocidad, el nuevo ciclo de endeudamiento que contrajo el país en poco más de un año medio (desde que Mauricio Macri llegó al gobierno) resulta inédito. En gran medida esto es así porque se produjo un cambio en el financiamiento del déficit fiscal. Si el gobierno anterior lo financiaba con emisión monetaria, este lo hace con endeudamiento. Así, si a fines del 2015 la deuda (interna y externa) expresada en dólares alcanzaba los 222.700 millones, a diciembre de 2016 era de 288.400 mill y a lo que va de 2017 hay que agregarle unos 20.000 mil. Si a esto le sumamos las Lebacs (cerca de 62.000 millones), la deuda pública total ronda la cifra de 368.000 millones de dólares. La evolución de la deuda confirma el acierto del Premio Nobel Adolfo Pérez Esquivel, quien supo afirmar: “Mas pagamos, más debemos, menos tenemos”.

Tanto por su monto como por su velocidad, el nuevo ciclo de endeudamiento que contrajo el país en poco más de un año medio (desde que Mauricio Macri llegó al gobierno) resulta inédito. En gran medida esto es así porque se produjo un cambio en el financiamiento del déficit fiscal. Si el gobierno anterior lo financiaba con emisión monetaria, este lo hace con endeudamiento. Así, si a fines del 2015 la deuda (interna y externa) expresada en dólares alcanzaba los 222.700 millones, a diciembre de 2016 era de 288.400 mill y a lo que va de 2017 hay que agregarle unos 20.000 mil. Si a esto le sumamos las Lebacs (cerca de 62.000 millones), la deuda pública total ronda la cifra de 368.000 millones de dólares. La evolución de la deuda confirma el acierto del Premio Nobel Adolfo Pérez Esquivel, quien supo afirmar: “Mas pagamos, más debemos, menos tenemos”.

“Financiar déficit con endeudamiento ha dado lugar a un mecanismo perverso”, sostiene Lucita. Y agrega: “la rápida colocación de bonos de deuda a partir del 2016 hizo que, junto con lo proveniente de las exportaciones ingresara, al país una oleada de dólares que el BCRA debe comprar, y emitir pesos, pero como esa millonada de pesos se considera causal de inflación debe esterilizarlos para lo que emite Letras del Banco Central (Lebacs) con altas tasas de interés. Esas altas tasas de interés, que difícilmente se paguen en algún país del mundo, hacen que ingresen al país capitales especulativos, que el BCRA debe cambiar por pesos. Como se ve, es un círculo vicioso”. Y remata: “para peor esta deuda interna y externa genera ya intereses que hay que pagar anualmente por unos 15.000 millones de dólares”.

La situación parece encontrarse en una verdadera encerrona. Según varios analistas, si el gobierno dejara de endeudarse tendría que emitir para financiar el déficit, pero no puede seguir emitiendo moneda a riesgo de realimentar el proceso inflacionario, que se resiste a bajar con la rapidez que muchos pensaban. Pero continuar con ese nivel de endeudamiento, en una economía que crece poco, hace al país correr el riesgo de que en un par de años se padezca una nueva crisis de la deuda, con consecuencias previsibles. “Conclusión -comenta Lucita- la deuda ha recuperado centralidad política y económica, cada vez pesa más en el presupuesto y lleva a desfinanciar programas sociales, al mismo tiempo que empuja más y más a la subordinación del país a los organismos financieros internacionales”.