Muy preocupado por la salud económica del país, el CEO-ministro del Grupo Shell indicó que aprobar el proyecto de ley opositor sobre emergencia tarifaria implicaría un costo adicional de 6.000 millones de dólares para las arcas públicas. En el presente trabajo se recuerda a la ciudadanía el monto (en dólares) que la política energética de Aranguren le costó a la Argentina en apenas dos años de gestión. Nos restringimos exclusivamente al gas y al petróleo. En total, medido a valores de 2015, el desastre hidrocarburífero provocado por el accionista de Shell nos costó a los argentinos y a las argentinas 4.281 millones de dólares. Por supuesto, una cifra absolutamente evitable de haber continuado con la política hidrocarburífera heredada.

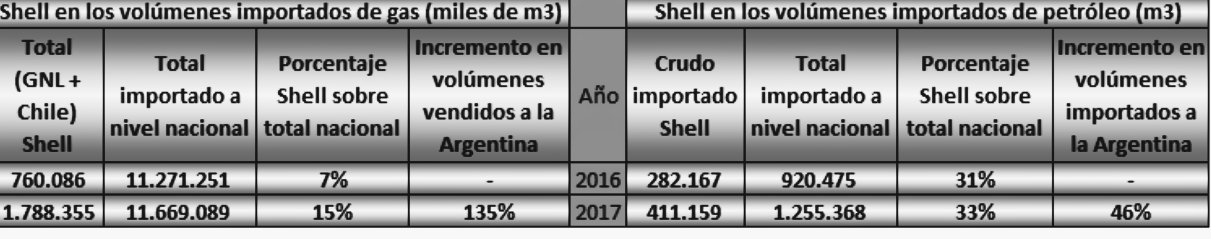

La pésima gestión de Aranguren -para el pueblo argentino- le costó al país en apenas dos años más de 4.000 millones de dólares que se podrían haber evitado en importaciones no sustituidas. Pero el desastre para la Argentina fue un histórico negocio para Shell: se convirtió en el primer importador privado de gas, incrementando en un 135% los volúmenes vendidos entre 2016 y 2017.

En petróleo, se posicionó como el primer importador de crudo en igual período, aumentando un 46% sus compras. ¿A quién compra ese crudo fundamentalmente? A Nigeria. ¿Qué empresa es la principal productora de petróleo nigeriano? Adivinó el lector y la lectora…

Petróleo: Pérdidas por 1.021 millones de dólares

El crudo importado es utilizado por las refinerías para la obtención de subproductos derivados. Tal y como ha denunciado este Observatorio, las compras de petróleo extranjero dispararon desde la asunción de Mauricio Macri: en 2017, crecieron un 36% interanual, mientras que un 329% en relación a 2015.

Lógicamente, a mayor crudo importado menor crudo de origen nacional procesado por las refinerías: desde 2015 se retrajo un 8% el petróleo extraído del subsuelo argentino, llevando su participación sobre el total de crudo procesado a un mínimo histórico al menos desde 2011. En volumen, implicó una caída entre puntas de 2.376.438 metros cúbicos (m3), lo cual debió ser compensado, como señalamos, por mayores importaciones. A precios del m3 importado de 2015, dicho volumen equivale a 1.021 millones de dólares que se podrían haber evitado.

Gas natural: Pérdidas por 3.260 millones de dólares

La sustitución de las importaciones de este fundamental energético comenzó a verificarse a partir de 2012, con la renacionalización de YPF. En 2015, las importaciones de gas cayeron 10,4%. ¿Por qué este comportamiento? En las dos primeras audiencias públicas convocadas por esta administración para defender el tarifazo (septiembre de 2016 y marzo de 2017), las principales productoras defendían la política gasífera entre 2012 y 2015, enseñando significativos avances y recuperaciones en materia de inversiones, producción y caída de la dependencia externa. En efecto, la recuperación de la producción permitió revertir las tendencias declinantes y, en 2015, cerrar con un crecimiento del 3,4%. Sin embargo, la decisión de abandonar el camino hacia el autoabastecimiento por parte del Grupo Shell, adueñado del ministerio, condujo a que en 2016 esa sustitución se redujera a más de la mitad (de 10,4% a 3,5% de ahorro). Un año después, las importaciones cerrarían un 4% por arriba de las de 2015.

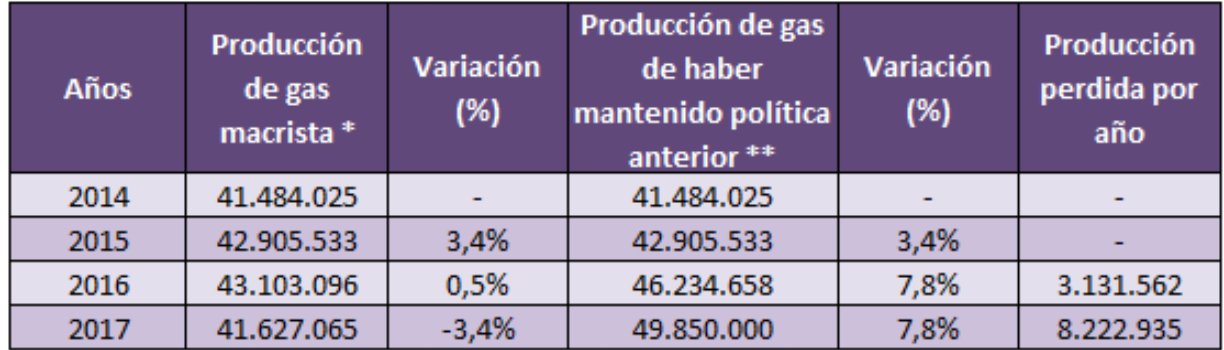

Pero esta explicación está incompleta, ya que no tiene en cuenta el aporte de la pesada herencia gasífera en los niveles de producción en tiempos de Macri. Nos referimos por supuesto, y como tantas veces planteamos, al mega-yacimiento Vega Pléyade (VP). En nuestro informe reciente «Debate energía y tarifas: en 2017 se produjo un 3% menos gas que en 2015 (¡Basta de «pesada herencia»!)» explicamos que, en realidad y descontado VP, la gestión de Aranguren consiguió un magro 0,5% en 2016 (habiendo heredado un 3,4% de expansión) y un increíble -3,4% en 2017, a pesar de dos años de sostenido incremento en los precios del gas en boca de pozo.

En consecuencia, ¿cómo medir en dólares esta caída de la producción y su consiguiente pérdida en sustitución de importaciones?

Si el CEO-ministro hubiera continuado con la política gasífera heredada (incluyendo el Plan Gas de 2012 y modificaciones subsiguientes), 2016 debería haber registrado un crecimiento del orden del 7,8% en (y no del 0,5%), mientras que de igual tasa -siendo benevolentes- en 2017 (contra una disminución del 3,4%). El resultado: se perdieron 3.131.562 miles de m3 en 2016, más 8.222.935 miles de m3 en 2017. Total no producido: 11.345.497 miles de m3. La tabla sintetiza lo anterior:

Ahora, dicha producción hubiera significado una sustitución de prácticamente iguales volúmenes de gas importado. (1) A valores de 2015, hablamos de 3.260 millones de dólares que nos podríamos haber ahorrado en 2016 y 2017.

Conclusiones: Ganancias para la Royal Dutch Shell

Sumando las pérdidas en petróleo y gas, siempre a valores de 2015, el desastre hidrocarburífero provocado por el accionista de Shell nos costó a los argentinos y a las argentinas 4.281 millones de dólares. Por supuesto, una cifra absolutamente evitable de haber continuado con la política hidrocarburífera heredada.

¿Por qué el CEO-ministro dilapidó la recuperación en materia hidrocarburífera iniciada en 2012 con la recuperación de YPF? La empresa de la que Aranguren sigue siendo accionista (2) se posicionó como la primera importadora de gas y petróleo a la Argentina desde que se alzó con el ministerio, en diciembre de 2015. (3)

—

(1) En 2015, por cada m3 producido de más se sustituyeron 0,92 m3 de gas importado. Se utilizó la misma relación para el volumen perdido por la administración macrista y su traslado al volumen de gas no ahorrado.

(2) Hasta tanto no presente a la Oficina Anticorrupción y a la ciudadanía su compromiso de no recomprar las acciones vendidas una vez concluido su mandato.

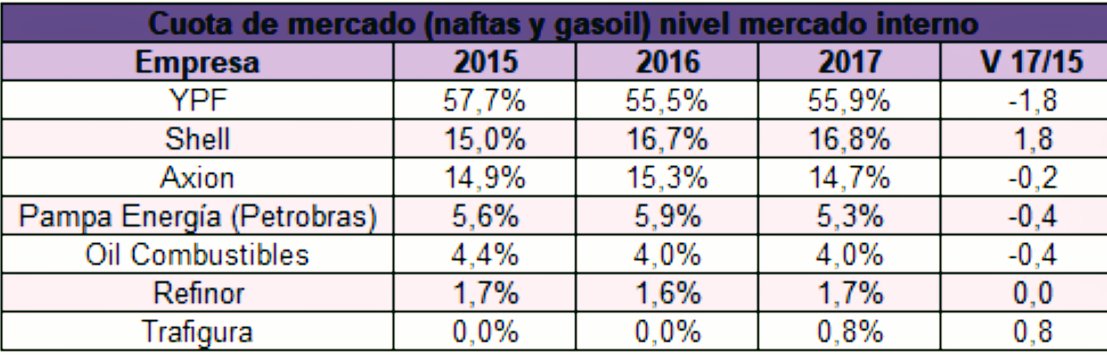

(3) Súmese a esto sus espectaculares avances en el mercado de los combustibles, así como los cambios en importaciones por empresas. Respecto de esto último, entre 2014/15 y 2016/17 las importaciones de todas las empresas del sector, a excepción de YPF, registraron expansiones. A la cabeza de las compras externas, Shell, con un crecimiento del 138%. La diferencia respecto al resto es notable, sobre todo con YPF, que cayó un 44%. En cuanto al primero, recordamos la siguiente tabla:

De las top 7, y que juntas controlan el 99% del mercado, YPF fue la empresa que más cuota de mercado perdió entre 2015 y 2017. Shell, la única empresa que creció (Trafigura no operó en 2015). Asimismo, obsérvese que la cuota perdida por YPF es igual a la ganada por Shell, mientras que Axion, Petrobras y Oil Combustibles perdieron prácticamente la misma cuota que ganó el nuevo actor, Trafigura, firma holandesa, a la sazón socia de Shell.