A principio de marzo el presidente de los Estados Unidos, Donald Trump, anunció que impulsaría un aumento de los aranceles a las importaciones de acero y aluminio en un 25% y 10% respectivamente para aquellos productos que quisiesen ingresar en el mercado norteamericano.

Este anuncio de corte proteccionista suscitó las más variadas críticas en todo el mundo. Como respuesta el siempre polémico primer mandatario estadounidense anunció que las guerras comerciales son buenas y fáciles de ganar. Pero ¿cómo afectaría esta medida a la economía local?

En Argentina el sector siderúrgico se encuentra fuertemente concentrado como resultado de beneficios obtenidos desde la última dictadura militar (1976-1983), por dos grandes grupos del sector -Acindar y Techint-. Estos beneficios estatales se profundizaron en el período menemista con la privatización de la siderúrgica estatal SOMISA en 1992, adquirida por Techint.

En Argentina el sector siderúrgico se encuentra fuertemente concentrado como resultado de beneficios obtenidos desde la última dictadura militar.

Estos dos grupos siderúrgicos dividieron el mercado de hecho, avanzando en una especialización productiva. Por un lado, el grupo Techint controla el mercado de los laminados planos a través de su empresa Siderar y el mercado de los tubos sin costura con Siderca. Los laminados tienen una relativa baja tecnología incorporada y bajo nivel de diferenciación. Siderca desarrolla un producto con alto contenido tecnológico elaborado para las dificultades presentadas en la extracción de petróleo. Esto la vuelve una empresa con gran capacidad de competencia internacional, dominando el 25% del mercado mundial de tubos sin costura. También Techint adquirió Siat (TENARIS SIAT) que se dedica a la fabricación de tubos con costura. En tercer lugar se encuentra Acindar, que se concentra en la elaboración de productos no planos para la construcción. El paquete accionario está en posesión del grupo Arcelor Mittal, principal productor mundial de acero. Se podría agregar a la enumeración Aceros Zapla comandada por el grupo argentino Taselli. Luego de proceso de vaciamiento la firma tiene una porción pequeña del mercado, concentrándose en la producción de algunos productos especiales para la construcción.

El mercado del Aluminio está dominado por Aluar, única empresa productora de aluminio crudo en Argentina y una de las más importantes de América Latina. Para el sostenimiento de los altos niveles de consumo eléctrico necesarios en el proceso de producción del aluminio Aluar posee la central hidroeléctrica Futaleufú, dos centrales térmicas y seis turbinas de gas. A su vez, fabrica uno de los principales insumos de su proceso productivo, ánodos.

En términos laborales entre ambos mercados se emplearon 127.573 trabajadores durante los primeros 6 meses del 2017. La cantidad de mano obra empleada en los distintos sectores de los metales representan el 10,33% del empleo industrial y el 1,95% del empleo total registrado para el mismo periodo.

Cabe resaltar, que la cantidad de trabajadores registrados en el sector sufrió una caída del 4,45% en promedio durante el 2016. Asimismo, cuando se compara los primeros seis meses del año 2017 con el mismo periodo del año anterior, no se perciben signos de mejoría.

La relación bilateral Argentina – EEUU

Estados Unidos es el segundo comprador mundial de hierro y acero, habiendo acaparado en el 2016, según COMTRADE, el 7,3% de las importaciones mundiales de estos productos. Medido en términos monetarios, esto representa 22,4 mil millones de dólares. Argentina es el socio comercial número 41 en orden de importancia, habiendo exportado a ese país 17,1 millones de dólares en dicho período.

Respecto a las manufacturas hechas de hierros y acero, Estados Unidos es el primer comprador mundial, por un valor de 33,5 mil millones de dólares en 2016, representando sus importaciones un 12,7% del total mundial. Argentina es su socio número 30, con 78,6 millones de dólares exportados en el 2016.

En el caso del Aluminio y sus derivados, es todavía más importante el peso comercial de Estados Unidos. En el 2016 importó productos por 18,7 mil millones de dólares, colocándose como el principal comprador mundial, logrando acaparar el 12,1% de todas las transacciones. En este rubro, el peso argentino es mucho mayor como socio comercial. Los 350,3 millones de dólares exportados en 2016 en este tipo de productos posicionan a nuestro país como el octavo socio comercial.

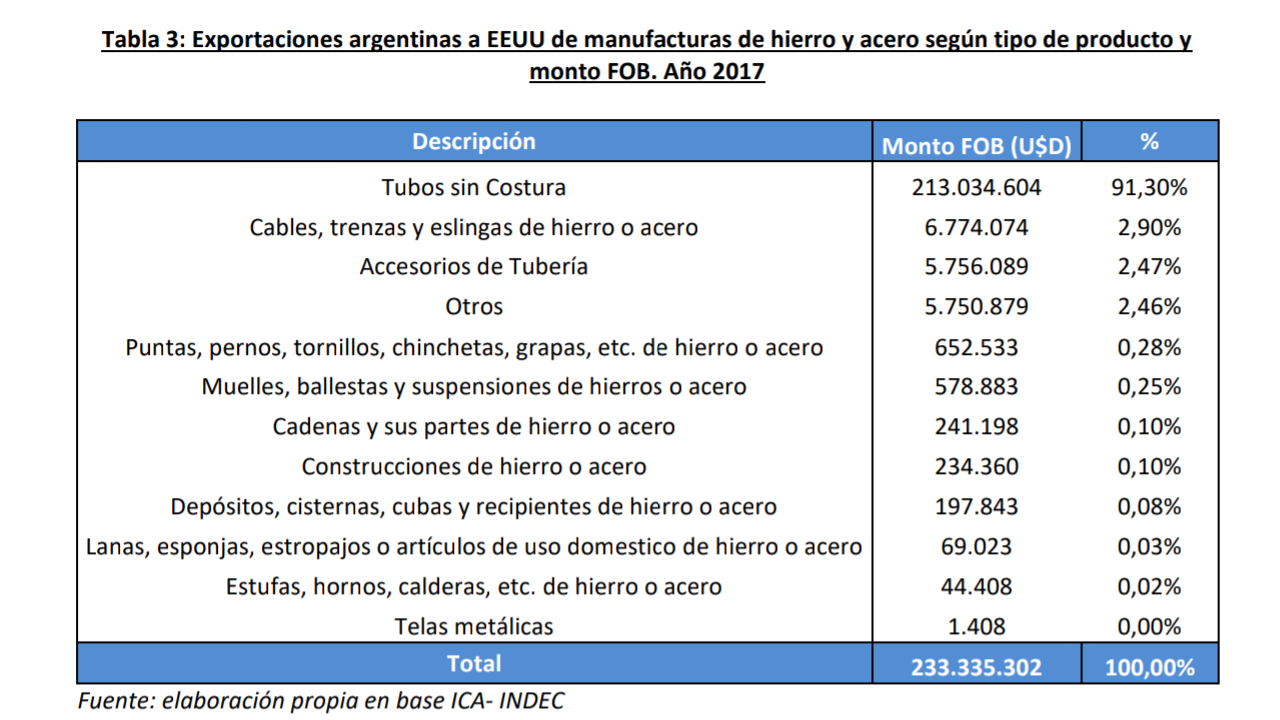

Ahora bien, visto desde el lado argentino, la importancia de los Estados Unidos como socio comercial es mucho mayor. En 2017, del total de las exportaciones de manufacturas de hierro y acero, el 37,19% fueron destinadas al país del norte. Los 233 millones de dólares posicionan al mercado estadounidense como principal destino de las exportaciones argentinas en este tipo de productos.

De los 233 millones de dólares exportados en manufacturas de hierro y acero a Estados Unidos, el 91,3% son tubos sin costura.

El nivel de concentración registrado en el destino de las exportaciones también se repite cuando se desagregan los datos según tipo de producto. De los 233 millones de dólares exportados en manufacturas de hierro y acero a Estados Unidos, el 91,3% son tubos sin costura. Es decir, que este tipo de exportaciones no solo se encuentra concentrado en un solo mercado sino que también en un solo tipo de producto.

Al analizar la evolución histórica de las exportaciones de manufacturas de hierro y acero, se puede verificar que la foto presentada para 2017 es una construcción de los últimos años. Para el 2015 las exportaciones a Estados Unidos solamente representaban el 20,4%, por lo que el mercado norteamericano explicó un 81% del crecimiento de las exportaciones acontecidas entre 2015 y 2017, mientras que otros países como Bolivia, Chile y Uruguay vieron perder peso relativo y absoluto como destino de las exportaciones argentinas. Es interesante destacar que la categoría “resto de los países” explicaba casi un 30% de las exportaciones de manufacturas de hierros y acero en 2015 evidenciando una inserción más heterogénea. Como conclusión, si bien existió un fuerte crecimiento de las exportaciones de estos productos entre 2015 y 2017 la misma se concentró en un solo mercado y una sola mercancía, mientras que por el otro lado se perdió participación en otros mercados.

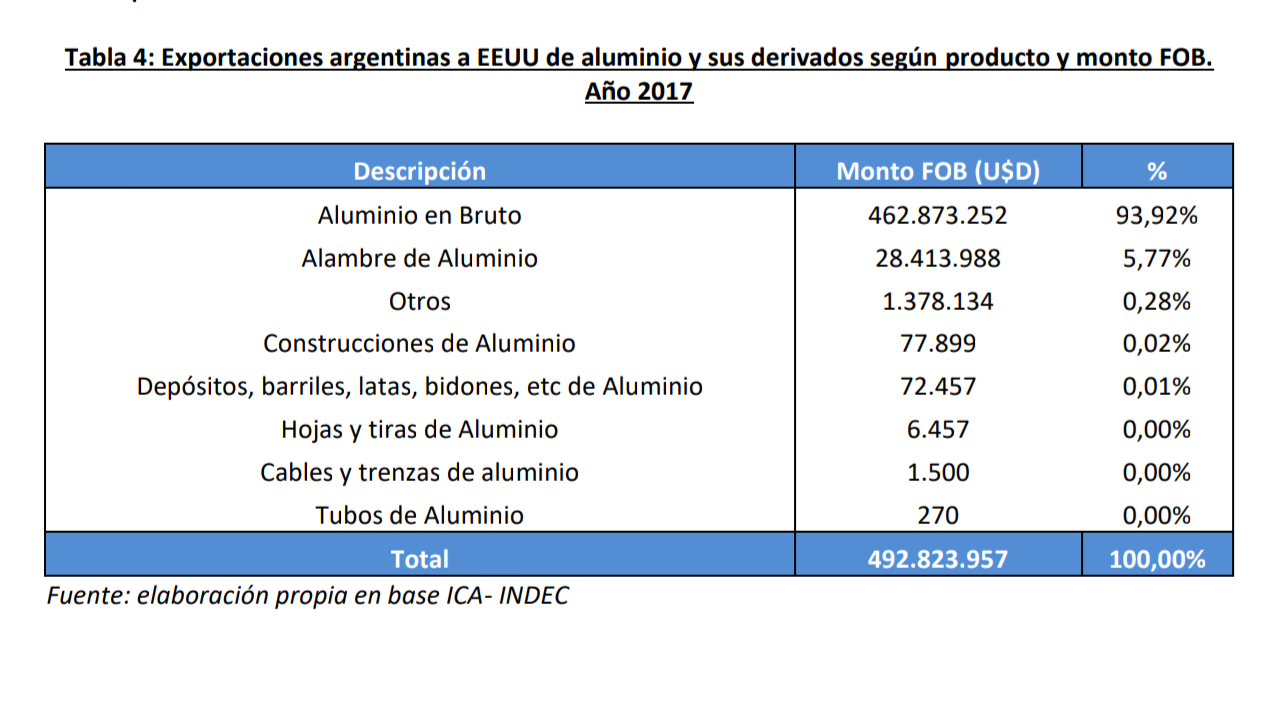

Un proceso similar ocurre con las exportaciones de aluminio y sus derivados. Estados Unidos recibió el 62,1% de las exportaciones argentinas en este tipo de productos en el 2017 y que este guarismo aumentó significativamente desde 2015. En un contexto de crecimiento exponencial de las exportaciones de aluminio y sus derivados, de 539 millones en 2015 a 793 millones de dólares en 2017, el mercado norteamericano explicó casi en su totalidad este aumento. En el mismo periodo retrocedieron en su participación destinos como Brasil, Uruguay, Perú, Puerto Rico y el resto de los países.

Al igual que en las manufacturas de hierro y acero, cuando se analiza que tipos de productos contenidos dentro de la categoría aluminio y sus derivados son los exportados al mercado estadounidense, se llega a la conclusión que estos se encuentran altamente concentrados. El 93,9% de las exportaciones del 2017 a Estados Unidos es explicada por un único producto, aluminio en bruto. Aquí el análisis se repite: a pesar del positivo aumento de las exportaciones de productos del aluminio, dicho aumento estuvo concentrado en un solo mercado y en un solo producto, generando altos niveles de dependencia y fragilidad del sector externo frente a medidas como las dispuestas por Trump.

La posible caída del mercado estadounidense afectará de manera negativa la situación laboral de los trabajadores del sector.

Conclusiones

* Los cambios en los aranceles que pretende efectuar Donald Trump tendrán un grave impacto sobre el ya delicado comercio exterior argentino.

* De implementarse los aranceles del 25% sobre el hierro y el acero y del 10% sobre el aluminio se verían comprometidas exportaciones por 5,3 millones de dólares en hierro y acero, 492,8 millones de dólares en aluminio y sus derivados y 233,3 millones de dólares en manufacturas de hierro y acero.

* En total, peligrarían exportaciones por 731,5 millones de dólares con destino los Estados Unidos en el 2017. Si partimos del saldo negativo de 8,5 mil millones de dólares de la balanza comercial en 2017, esto agravaría el déficit comercial argentino en 8,5%.

* Las exportaciones que se encuentran en peligro de encarecerse como consecuencias de los aranceles, son explicadas casi en su totalidad por dos productos, tubos sin costura y aluminio en bruto.

* Pero a su vez es necesario resaltar que el actual panorama de fuerte concentración en un solo mercado y en dos productos, se acentuó considerablemente en los dos últimos años. Es decir, que si bien entre 2015 y 2017 se experimentó un notable aumento de las exportaciones deeste tipo de productos, el mismo se caracterizó por acentuar la dependencia comercial Argentinaen relación con los Estados Unidos. Como consecuencia de la concentración de las exportaciones siderúrgicas y de aluminio se perdieron diversidad de mercados quedando aún más expuestos como país ante la controversial decisión de Donald Trump.

* A nivel local, los beneficios obtenidos por este aumento de las

exportaciones también fueron muy concentrados. De hecho los dos productos que explican casi la totalidad de las exportaciones argentinas a Estados Unidos son elaborados por dos empresas argentinas. Por un lado, los tubos sin costuras son producidos por Siderca (Techint) y por el otro lado, el aluminio en bruto es fabricado en Puerto Madryn por Aluar.

* La inserción internacional de alta concentración se vio reforzada por la quita de retenciones a las exportaciones industriales de fines de 2015, lo que le permitió a estas dos empresas reforzar sus ganancias y ganar competitividad internacional. Adicionalmente, cabe destacar dos aspectos: primero, que las cámaras empresariales de los dos sectores alertaron, no por las pérdidas que traería las nuevas medidas proteccionistas de los Estados Unidos, sino por la consecuente avalancha de productos de estas categorías que podría ingresar a la Argentina a precio de dumping proveniente de China, y que no hayan podido ser colocados en el mercado norteamericano; segundo, que la empresa Techint, abrió a mediados de 2017 una planta en Texas con capacidad para producir 600 mil toneladas de tubos sin costura. Esta capacidad latente triplica las 222 mil toneladas exportadas en 2017 y podría, por tanto, sortear las nuevas trabas arancelarias a partir de mudar parte de la producción nacional hacia la nueva fábrica en Estados Unidos. Preliminarmente, pareciese que ninguna de las dos empresas tendría especial interés en defender las exportaciones argentinas y por tanto estarían dispuestas a perder las porciones de mercado que ganaron en los últimos dos años.

* En este sentido, el mercado de trabajo del sector enfrentará tensiones. En un contexto de reducción de la cantidad de mano de obra empleada, la posible caída del mercado estadounidense afectará de manera negativa la situación laboral de los trabajadores del sector. Cabe recordar el sector representa el 2% del empleo registrado del país.

En conclusión, el ya alicaído comercio exterior argentino enfrenta un gran desafío frente al cambio de paradigma global que propone la nueva administración de Donald Trump. Si el mundo está yendo hacia una guerra comercial, la propuesta de apertura indiscriminada de Cambiemos pareciese ir en el sentido contrario. De aquí, que sea esperable en el futuro encontrarse con nuevos mercados que se cierren para los productos argentinos y que por tanto haya más presión sobre la balanza comercial. Sería trascendente entonces garantizar mecanismos comerciales que protejan el empleo y la producción local, a la vez que se inserte a nuestro país de manera inteligente en nuevos mercados con productos con mayor valor agregado.